- Andere checklijsten

- Marketing

- Klantenidentificatieprogramma checklijst

Klantenidentificatieprogramma checklijst

Een uitgebreide checklist voor het opzetten van een klantenidentificatieprogramma om witwasactiviteiten te voorkomen en te voldoen aan de Bank Secrecy Act. Het omvat identiteitsverificatie, klantenprofielen, AML-beoordelingen en risicobeoordelingen.

- Opzetten van een anti-witwasteam

- De identiteit van een nieuwe klant verifiëren

- Maak een profiel aan voor de klant

- Breng het AML-team op de hoogte van de nieuwe klant

- Informatie over de nieuwe klant bekijken

- Voltooi de Know Your Customer-documentatie met de KYC-checklijst van LiveAgent

- Vraag om vereiste documentatie

- Voer een AML-specialistische beoordeling van de documentatie uit

- Screening uitvoeren op sancties

- Maak een escalatiedocument voor eventuele overeenkomsten

- Wijs een klantenrisicobeoordeling toe

- Een klant met een hoog risico goedkeuren of afwijzen

- Open een rekening voor de klant op basis van acceptabel risico

-

Bestemmingspagina

-

Bedrijf starten

-

Website lancering

-

Marketingaudit

-

Lead magneet

-

Kennismakingsgesprek

-

Grafisch ontwerp

-

Beheer van sociale media

-

Verkoopgesprek

-

Directory's om uw startup in te dienen

-

Sociale media instellen

-

Een podcast starten checklijst

-

SaaS beoordelingswebsites

-

Een Etsy-shop beginnen

Het primaire anti-witwasprogramma (AML) in de VS is de Bank Secrecy Act (BSA), die financiële instellingen verplicht om een klantenidentificatieprogramma (CIP) te ontwikkelen, implementeren en onderhouden. Het doel van een CIP is ervoor te zorgen dat een financiële instelling de ware identiteit van haar klanten kent.

Om aan het BSA te voldoen, moet u een checklijst volgen voor het vaststellen van uw CIP. Dit artikel biedt een grondige checklijst die u kunt volgen om het proces gemakkelijker te maken.

Het belang van een checklijst voor een klantenidentificatieprogramma

Weten welke stap te volgen bij het implementeren van een CIP helpt financiële instellingen en hun juridische teams om te voldoen aan de Bank Secrecy Act en om witwasactiviteiten te voorkomen. Organisaties kunnen er zeker van zijn dat ze zich aan hun financiële verplichtingen houden, de nodige informatie van klanten verzamelen, hun identiteit verifiëren en een veiliger financieel systeem creëren voor alle betrokkenen.

Wie kan profiteren van een checklijst voor het klantenidentificatieprogramma?

- AML-nalevingsfunctionarissen

Dit is iemand die door een financiële instelling is aangesteld om toezicht te houden op het AML-beleid en ervoor te zorgen dat er geen nalevingsproblemen zijn met de wettelijke vereisten. Een nalevingsprofessional is doorgaans een senior manager die verantwoordelijk is voor het ontwikkelen en onderhouden van het CIP en voor het opleiden van personeel over de vereisten ervan.

- Accountvertegenwoordigers

Dit zijn de eerstelijnsmedewerkers van een financiële instelling die rechtstreeks met klanten te maken hebben. Ze moeten op de hoogte zijn van de vereisten van het klantenidentificatieprogramma om klanteninformatie correct te verzamelen en hun identiteit te verifiëren.

- Medewerkers informatietechnologie

Ze spelen een belangrijke rol bij het ontwikkelen en onderhouden van de systemen die worden gebruikt om klanteninformatie op te slaan. Ze moeten ook begrijpen hoe het CIP werkt om het goed te ondersteunen.

- Klantenonderzoeksteams

Deze teams zijn verantwoordelijk voor het uitvoeren van verbeterde due diligence bij klanten met een hoger risico. Zij moeten bekend zijn met het CIP om risico’s goed in te schatten en passende maatregelen te nemen.

- Raad van bestuur

Zij zijn verantwoordelijk voor het bepalen van de strategische richting van de financiële instelling, waaronder de goedkeuring van een CIP. Als zodanig moet de raad van bestuur worden geïnformeerd over de vereisten van het CIP en hoe dit de activiteiten van de organisatie zal beïnvloeden.

- Begunstigde eigendom

Iemand die de uiteindelijke begunstigde is van een bedrijf – een persoon die uiteindelijk eigenaar is van of zeggenschap heeft over een belang in een juridische entiteit of regeling zoals een bedrijf, trust of stichting – heeft een gevestigd belang om ervoor te zorgen dat hun klanten legitiem en gekwalificeerd zijn om te doen bedrijf.

Bekijk onze checklijst voor klantenidentificatieprogramma

Deze groep mensen zal verantwoordelijk zijn voor het ontwikkelen, implementeren en onderhouden van het CIP.

Waarom is het belangrijk om een anti-witwasteam op te richten?

Het waarborgen van de naleving van het BSA vereist dat financiële entiteiten maatregelen nemen om witwassen te voorkomen. Het is cruciaal voor de veiligheid van elke bankinstelling. Verantwoordelijk zijn voor het CIP betekent dat dit team een vitale rol speelt bij het behouden van de integriteit van die organisatie.

Hoe zet u een anti-witwasteam op?

Er is geen one-size-fits-all methode, aangezien de samenstelling van een anti-witwasteam zal variëren afhankelijk van de grootte en structuur van de financiële instelling in kwestie. Enkele belangrijke fasen zijn echter het aanstellen van een compliance-programmafunctionaris die verantwoordelijk zal zijn voor het toezicht op het AML-beleid en de procedures; stel een team samen van accountvertegenwoordigers, IT-personeel en analisten voor klantenonderzoek; en training geven aan alle medewerkers over de vereisten van het klantenidentificatieprogramma.

Welke tools te gebruiken voor het opzetten van een anti-witwasteam?

- interviews – om de beste kandidaat te bepalen voor de rol van nalevingsprogrammamedewerker

- trainingsmateriaal – om uw werknemers te informeren over de CIP-vereisten

- vragenlijst – om de kennis van uw team over AML-compliance en de CIP te beoordelen

Financiële instellingen zijn verplicht om te bevestigen dat hun klanten zijn wie ze beweren te zijn als onderdeel van het onboardingproces.

Waarom is het belangrijk om de identiteit van een nieuwe klant te verifiëren?

Door de identiteit van klanten te bevestigen, kunnen organisaties er zeker van zijn dat ze geen zaken doen met criminelen of terroristen. Dit helpt op zijn beurt om het financiële systeem te beschermen tegen misbruik en het witwassen van geld te voorkomen.

Hoe de identiteit van een nieuwe klant verifiëren?

Dit kan worden gedaan door het gebruik van documenten, op kennis gebaseerde authenticatie, niet-documentaire methoden of andere middelen. De goedgekeurde processen zouden al tot stand moeten zijn gekomen als onderdeel van uw CIP.

Welke tools te gebruiken om de identiteit van een nieuwe klant te verifiëren?

- CIP-checklist – om ervoor te zorgen dat u de vereiste identiteitsverificatieprocedures volgt

- documentatie – om klantgegevens te verzamelen

- authenticatie – om de gegevens van de klant te bevestigen

- niet-documentaire methoden – om anderszins de identiteit van de klant te bevestigen

Door hun nieuwe accountopeningsproces bij te houden, kunt u zien wanneer de klant aan boord was, welk type account ze hebben geopend en andere belangrijke details.

Waarom is het belangrijk om een profiel aan te maken voor de klant?

Dit helpt financiële instellingen om hun zakelijke transacties bij te houden. Deze informatie kan worden gebruikt om risico’s te beoordelen, financiële transacties te monitoren en verdachte transacties of activiteiten op te sporen.

Hoe maakt u een profiel aan voor de klant?

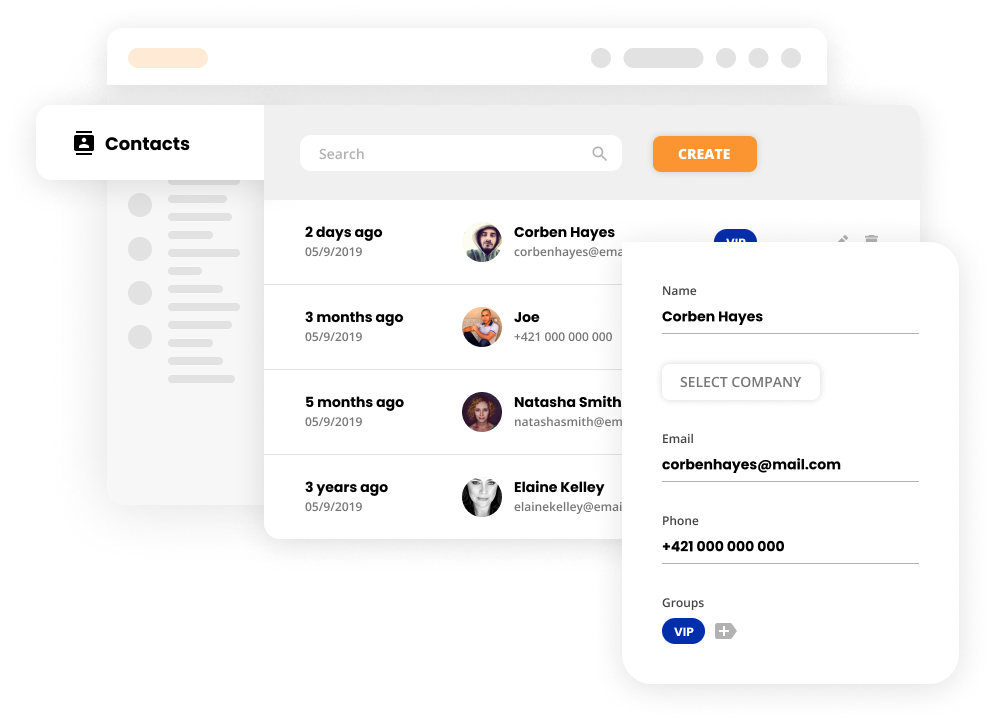

Door informatie over hen te verzamelen tijdens het openen van een account en deze op te slaan in een centrale database. Met deze gegevens kan een profiel worden gemaakt dat toegankelijk is voor alle relevante afdelingen binnen de organisatie.

Welke tools te gebruiken voor het maken van een profiel voor de klant?

- formulier voor het openen van een account – om klantengegevens te verzamelen

- sjabloon voor klantenprofielen – om een standaardformaat voor profielen te maken

- databank – om klanteninformatie op te slaan

Het anti-witwasteam moet op de hoogte worden gebracht wanneer een nieuwe klant wordt aangemeld.

Waarom is het belangrijk om het AML-team op de hoogte te stellen van een nieuwe klant?

Het stelt het team in staat om de risico’s van de klant te beoordelen en te beslissen of er aanvullende maatregelen moeten worden genomen. Het helpt ook om ervoor te zorgen dat de financiële instelling voldoet aan de nalevingsvereisten van de CIP.

Hoe breng ik het anti-witwasteam op de hoogte van een nieuwe klant?

Dit kan door een email te sturen of te bellen. De melding moet alle relevante informatie over de klant bevatten, zoals naam, adres en geboortedatum.

Welke tools kunnen worden gebruikt om het AML-team op de hoogte te stellen van een nieuwe klant?

- communicatietool – om contact op te nemen met het AML-team (telefoon, email)

- klantenprofiel – om het team alle relevante details over de klant

Bekijk details die zijn verstrekt door accountvertegenwoordigers tijdens de interviews met klanten, evenals gegevens uit het documentatie- en authenticatieproces.

>Waarom is het belangrijk om informatie over een nieuwe klant te bekijken?

Dit helpt ervoor te zorgen dat alle vereiste informatie is verzameld en dat alles klopt. Hiermee kunt u ook eventuele rode vlaggen opvangen die mogelijk zijn gemist tijdens de eerste screening.

Hoe bekijk ik informatie over een nieuwe klant?

Overloop alle beschikbare gegevens met een fijne kam. Dit omvat het interviewen van accountvertegenwoordigers, het beoordelen van documentatie en het verifiëren van klantengegevens.

Welke tools te gebruiken voor het beoordelen van informatie over een nieuwe klant?

- formulier voor het openen van een account – om klantengegevens te verzamelen

- authenticatie – om de identiteit van de klant te bevestigen

- CIP-checklijst – om ervoor te zorgen dat u de gegeven procedures volgt

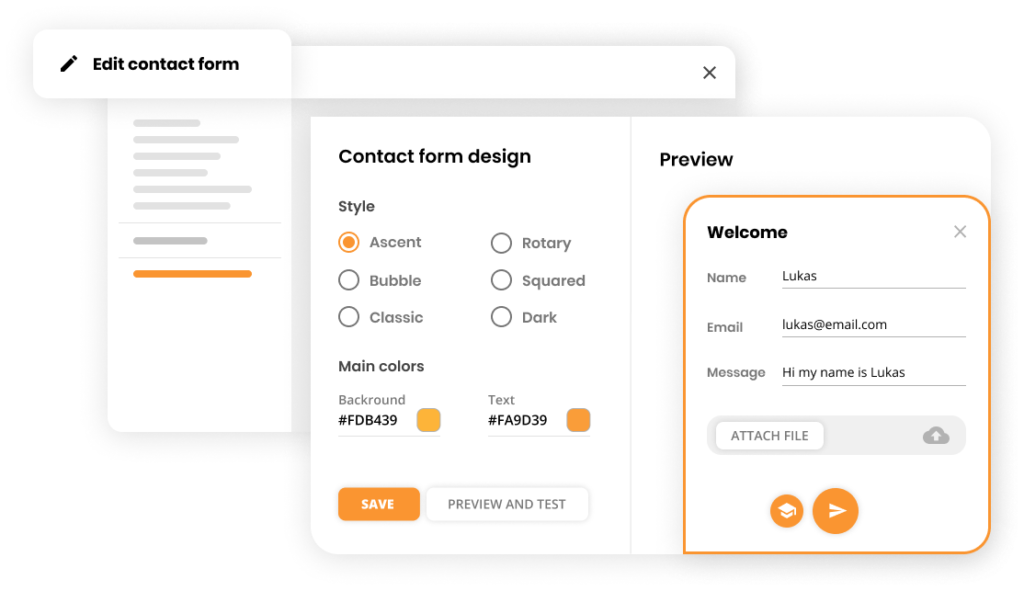

KYC is een reeks formulieren en vragen die voor elke nieuwe klant moeten worden ingevuld en opgeslagen.

Waarom is het belangrijk om de KYC-documentatie in te vullen?

Zodat financiële instellingen alle benodigde informatie over hun klanten kunnen verzamelen. Deze gegevens kunnen vervolgens worden gebruikt om de risiconiveaus te bepalen voordat u zaken met hen doet.

Hoe de KYC-documentatie invullen?

Instrueer de klant om alle instructies op het formulier op te volgen en alle vragen naar waarheid te beantwoorden. Deze moet vervolgens worden ondertekend door zowel de klant als een vertegenwoordiger van uw organisatie. Gebruik de KYC-checklijst van LiveAgent om geen enkele stap te missen.

Welke tools te gebruiken om de KYC-documentatie in te vullen?

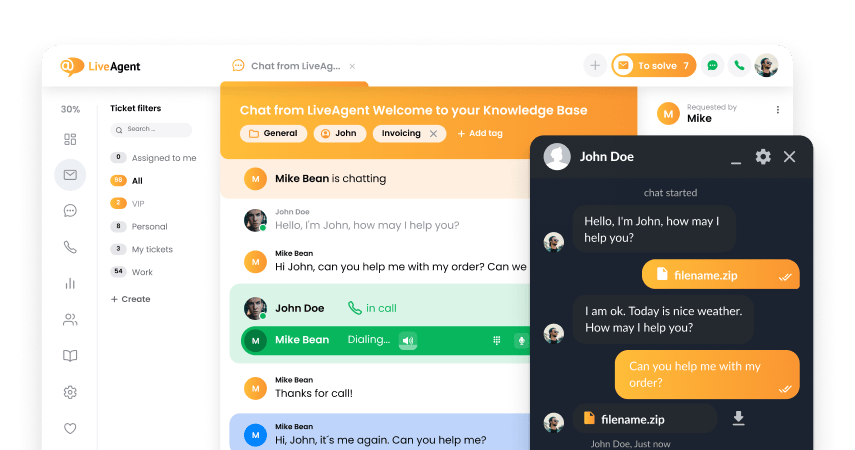

- LiveAgent’s KYC-checklijst – om alle vereiste stappen te voltooien

- KYC-formulier – om klantengegevens te verzamelen

- klantenprofiel – om alle relevante details over

Om de identiteit van de klant te verifiëren, moet u bepaalde gegevens en bevestigingsdocumenten van hen verzamelen.

Waarom is het belangrijk om de vereiste documentatie te vragen?

Om de identiteit van de klant te bevestigen en te verifiëren dat ze zijn wie ze zeggen. Hiermee kunt u ook eventuele rode vlaggen opvangen die mogelijk zijn gemist tijdens de eerste screening.

Hoe vraagt u de vereiste documentatie aan?

Neem contact op met de klant via de communicatiemethode van zijn voorkeur, inclusief een verzoek om alle relevante informatie. De benodigde documenten kunnen variëren afhankelijk van het land waarin u actief bent, maar bevatten doorgaans een door de overheid uitgegeven identiteitsbewijs, een bewijs van adres (bijvoorbeeld een financiële verklaring), geboortedatum, enz.

Welke tools te gebruiken om de vereiste documentatie op te vragen?

- communicatietool – om contact op te nemen met de klant (telefoon, email)

- klantenprofiel – om al hun informatie op te slaan

Controleer alle informatie van de klant om te bevestigen dat deze volledig en correct is.

Waarom is het belangrijk om een AML-specialistische beoordeling uit te voeren?

Om te controleren of alle documentatie in orde is en of er geen rode vlaggen zijn gemist. Dit helpt uw organisatie te beschermen tegen financiële misdaden.

Hoe voert u een AML-specialistische beoordeling uit?

De AML-specialist neemt alle documentatie door en controleert of alles in orde is. Ze signaleren ook verdachte transacties, vreemde financiële activiteiten of ontbrekende informatie.

Welke tools te gebruiken voor het uitvoeren van een AML-specialistische beoordeling?

- klantenprofiel – om alle relevante details over de klant te verstrekken

- communicatietool – om contact op te nemen met de klant (telefoon, email)

Dit omvat het uitvoeren van een controle van de naam van de klant aan de hand van gepubliceerde lijsten.

Waarom is het belangrijk om een screening op sancties uit te voeren?

Zorg ervoor dat u geen zaken doet met personen of organisaties die op deze lijsten staan. Dit helpt op zijn beurt om uw bedrijf te beschermen tegen financiële misdaden.

Hoe een screening op sancties uitvoeren?

Er zijn verschillende screeningtools beschikbaar, zoals WorldCheck of LexisNexis. Voer gewoon de naam van de klant in het systeem in en het zal een controle uitvoeren tegen de relevante databanken.

Welke tools te gebruiken voor het uitvoeren van screening op sancties?

- WorldCheck

- LexisNexis

Als de naam van de potentiële klant wordt gemarkeerd in een van de screeningcontroles, moet u dit verder onderzoeken.

Waarom is het belangrijk om een escalatiedocument op te stellen?

Dit document bevat alle relevante informatie over de klant en zijn account. Het wordt gebruikt om de zaak te escaleren naar een senior manager voor verdere beoordeling.

Hoe een escalatiedocument opstellen?

Een sjabloon is hier handig, dus zoek online als uw organisatie er nog geen heeft. Als dit het geval is, vult u gewoon alle relevante informatie in en stuurt u deze ter beoordeling door.

Welke tools te gebruiken voor het opstellen van een escalatiedocument?

- sjabloon

- klantenprofiel

Nadat u alle documentatie heeft doorgenomen, geeft u de klant een score op hun mogelijke aansprakelijkheid jegens uw bedrijf.

Waarom is het belangrijk om een klantenrisicoclassificatie toe te kennen?

Zodat u uw zaken kunt prioriteren en u kunt richten op de klanten die het grootste risico vormen voor uw organisatie. Dit helpt de compliance officer ook bij de beslissing om de potentiële klant goed te keuren of af te wijzen.

Hoe wijs ik een klantenrisicoclassificatie toe?

Er zijn verschillende methoden om dit te doen, maar u kunt een eenvoudig scoresysteem gebruiken. Wijs punten toe op basis van factoren zoals het land van herkomst van de klant of zijn sector.

Welke tools te gebruiken voor het toekennen van een klantenrisicoscore?

- klantenprofiel

- tools voor risicobeoordeling – om de potentiële klant te beoordelen op hun waargenomen aansprakelijkheid

- rapportagebureaus voor consumenten – voor informatie over betalingen en geschiedenis van kredietactiviteiten, enz.

Als de potentiële klant als een mogelijk gevaar wordt beschouwd, moet de beslissing om zaken met hem te doen worden genomen door de nalevingsofficer.

Waarom is het belangrijk om een klant met een hoog risico goed te keuren of af te wijzen?

Om de kans te verkleinen dat u zaken doet met personen of organisaties die een bedreiging kunnen vormen voor uw bedrijf. Dit helpt u op zijn beurt te beschermen tegen financiële aansprakelijkheid.

Hoe een klant met een hoog risico goedkeuren of afwijzen?

De beslissing wordt genomen door de compliance officer nadat deze alle relevante informatie heeft beoordeeld. Ze geven hun goedkeuring voor het openen van de rekening of weigeren deze, afhankelijk van de redelijke overtuiging dat ze een risicovolle klant zijn.

Welke tools te gebruiken om een klant met een hoog risico goed te keuren of af te wijzen?

- klantenprofiel

- communicatietool

Als de klant is goedgekeurd, moet u een profiel voor hem in uw systeem maken.

Waarom is het belangrijk om een account te openen voor de klant op basis van acceptabel risico?

Zodat u zaken met hen kunt gaan doen en inkomsten kunt genereren.

Hoe opent u een account voor de klant op basis van acceptabel risico?

Het proces is afhankelijk van de interne procedures van uw organisatie, maar over het algemeen moet u wat papierwerk invullen en ter goedkeuring indienen. Nadat alles is gecontroleerd en goedgekeurd, wordt het account na de vereiste wachttijd geopend in uw systeem.

Welke tools te gebruiken voor het openen van een account voor de klant op basis van acceptabel risico?

- klantenprofiel – ter goedkeuring indienen

- tool voor het openen van een rekening – om de rekening te openen zodra alles is goedgekeurd

- controletool – om indien nodig een rapport met verdachte activiteiten te schrijven nadat het account is geopend

Methoden om een klant effectief te identificeren

Het bijhouden van verslagen

De eerste stap in elk klantenidentificatieprogramma is ervoor te zorgen dat u over volledige en nauwkeurige gegevens van alle klanten beschikt, zodat u hen de best mogelijke klantenservice kunt bieden.

Overheidsvermeldingen vergelijken

Een andere manier om uw klanten te identificeren, is door ze te vergelijken met overheidslijsten van personen en organisaties die zijn aangemerkt als risicovol. Dit helpt om iedereen uit te sluiten die een bedreiging kan vormen voor uw bedrijf.

Voldoende op de hoogte stellen

Als onderdeel van uw klantenidentificatieprogramma moet u de klant een bepaald aantal werkdagen van tevoren informeren over het verzamelen van hun persoonlijke gegevens. Deze kennisgeving moet duidelijk en opvallend zijn en moet uitleggen waarom u de informatie verzamelt en hoe deze zal worden gebruikt.

Vrijstellingscriteria vaststellen

Er kunnen klanten zijn die zijn vrijgesteld van uw klantenidentificatieprogramma. Door vooraf vrijstellingscriteria vast te stellen, voorkomt u dat u onnodig informatie verzamelt van personen die geen risico vormen voor uw bedrijf.

Auditen en testen

Het regelmatig bijwerken van uw klantenidentificatieprogramma is essentieel om het effectief te laten werken. Dit proces helpt bij het identificeren van eventuele zwakke punten in het systeem en helpt ervoor te zorgen dat u voldoet aan alle toepasselijke bankregelgeving.

Samenvatting van de checklist van het klantenidentificatieprogramma

- Opzetten van een anti-witwasteam

- De identiteit van een nieuwe klant verifiëren

- Maak een profiel aan voor de klant

- Breng het AML-team op de hoogte van de nieuwe klant

- Informatie over de nieuwe klant bekijken

- Voltooi de Know Your Customer-documentatie met de KYC-checklijst van LiveAgent

- Vraag om vereiste documentatie

- Voer een AML-specialistische beoordeling van de documentatie uit

- Screening uitvoeren op sancties

- Maak een escalatiedocument voor eventuele overeenkomsten

- Wijs een klantenrisicobeoordeling toe

- Een klant met een hoog risico goedkeuren of afwijzen

- Open een rekening voor de klant op basis van acceptabel risico

Frequently Asked Questions

Wat is een klantenidentificatieprogramma?

Een CIP is een reeks geschikte, specifieke, op risico’s gebaseerde beleidsregels die financiële instellingen gebruiken om de identiteit van hun klanten te verifiëren. Dit proces helpt fraude en witwasactiviteiten te voorkomen en is wettelijk verplicht in veel rechtsgebieden.

Wat zijn enkele CIP-best practices?

Stel een duidelijk en beknopt beleid op voor procedures voor klantidentificatie. Train uw medewerkers in het correct identificeren van klanten, het gebruik van technologie om identificatieprocessen te automatiseren en het regelmatig herzien van klantenidentificatieprocedures.

Wie moet voldoen aan de CIP-vereisten?

Privébanken, kredietverenigingen, spaar- en leningverenigingen, verzekeringsmaatschappijen, bij de SEC geregistreerde broker-dealers en alle andere soorten klanten met juridische entiteiten. Het zakelijke doel van een CIP is om te voorkomen dat deze instellingen zonder het te weten criminele, financiële activiteiten faciliteren door rekeningen aan te houden of financiële transacties uit te voeren voor personen of entiteiten die hun identiteit voor illegale doeleinden willen verbergen.

Wat zijn de voordelen van een CIP?

Voor een zakelijke entiteit biedt het een mechanisme voor het ontdekken en verifiëren van de details van zijn klanten om het risico op identiteitsdiefstal, fraude en verdachte transacties te verminderen. Het zorgt ervoor dat wordt voldaan aan wettelijke vereisten van de overheid, zoals Ken uw klant. Het heeft ook een nalevingsprogramma tegen het witwassen van geld. Voor klanten bieden CIP’s een manier om persoonlijke informatie te beschermen en ervoor te zorgen dat transacties veilig en beveiligd zijn.

Hoe kan ik ervoor zorgen dat mijn CIP effectief is?

Definieer eerst duidelijk de doelen en doelstellingen van het programma. Wat probeert u te bereiken? Wie zijn uw doelklanten? Welke identificerende informatie hebt u van hen nodig? Door deze vragen vooraf te beantwoorden, kunt u een gericht en effectief klantenidentificatieprogramma opzetten. U kunt ook een nalevingscontrolelijst zoals deze volgen, zodat u geen cruciale stappen mist.

Wat zijn de sancties voor het niet-naleven van de CIP-vereisten?

Afhankelijk van de specifieke federale regelgeving die is geschonden, kunnen de straffen geldboetes, strafrechtelijke straffen zoals gevangenisstraf, intrekking van een door de overheid uitgegeven bedrijfslicentie of statuten, verbeurdverklaring van producten of apparatuur en/of uitsluiting van deelname aan overheidsprogramma’s voor iedereen in economisch eigendom en/of in de raad van bestuur.

Hoe vaak moet ik mijn CIP herzien?

De exacte tijd hangt af van de aard van uw bedrijf en het risico op criminele activiteiten, maar over het algemeen is een periodieke beoordeling ten minste elk kwartaal een redelijk tijdsbestek om de nauwkeurigheid te behouden. De sleutel tot een effectieve CIP is op de hoogte blijven van veranderingen in uw klantenbestand en nauwkeurige gegevens bijhouden.

You will be

in Good Hands!

Join our community of happy clients and provide excellent customer support with LiveAgent.

Onze website maakt gebruik van cookies. Door verder te gaan, gaan we ervan uit dat we uw toestemming hebben om cookies te plaatsen zoals beschreven in onze privacy- en cookiebeleid.

- How to achieve your business goals with LiveAgent

- Tour of the LiveAgent so you can get an idea of how it works

- Answers to any questions you may have about LiveAgent

Български

Български  Čeština

Čeština  Dansk

Dansk  Deutsch

Deutsch  Eesti

Eesti  Español

Español  Français

Français  Ελληνικα

Ελληνικα  Hrvatski

Hrvatski  Italiano

Italiano  Latviešu

Latviešu  Lietuviškai

Lietuviškai  Magyar

Magyar  Norsk bokmål

Norsk bokmål  Polski

Polski  Română

Română  Русский

Русский  Slovenčina

Slovenčina  Slovenščina

Slovenščina  简体中文

简体中文  Tagalog

Tagalog  Tiếng Việt

Tiếng Việt  العربية

العربية  English

English  Português

Português